دادههای اقتصادی تولید ناخالص داخلی (GDP)، در بازار فارکس بسیار مهم تلقی میشوند. ارقام تولید ناخالص داخلی توسط تحلیلگران بنیادی بهعنوان شاخصی برای سنجش سلامت کلی و رشد بالقوه اقتصاد یک کشور مورد استفاده قرار میگیرد. و در نتیجه، در زمان انتشار داده تولید ناخالص داخلی نوسانات زیاد در بازار فارکس طبیعی است و بهدقت توسط معاملهگران دنبال میشود.

فهرست مطالب

- تولید ناخالص داخلی (GDP) چیست؟

- روش های محاسبه تولید ناخالص داخلی (GDP)

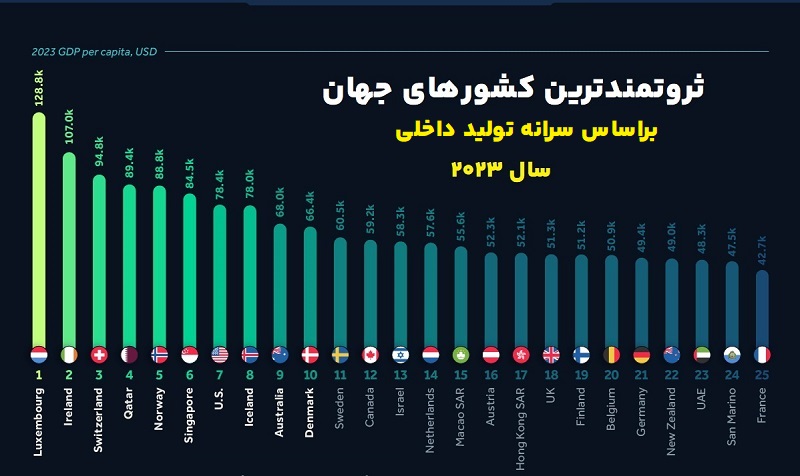

- رتبه بندی ثروت کشورها براساس سرانه تولید ناخالص داخلی

- عوامل کلیدی تأثیرگذار بر بازار فارکس از طریق تولید ناخالص داخلی (GDP)

- معاملهگران چطور بر اساس دادهها تصمیم میگیرند؟

- معاملهگران فارکس چطور شاخص تولید ناخالص داخلی (GDP) را معامله میکنند؟

تولید ناخالص داخلی (GDP) چیست؟

تولید ناخالص داخلی (GDP) که در سال ۱۹۳۴ توسط سیمون کوزنتس ابداع شد، خروجی و تولید کالاهای نهایی در اقتصاد یک کشور را اندازهگیری میکند. معمولاً تولید ناخالص داخلی در سه دوره زمانی ماهانه، سهماهه و سالانه اندازهگیری میشود. این امر به اقتصاددانان و معاملهگران امکان میدهد تا تصویر دقیقی از سلامت کلی اقتصاد به دست آورند.

شاخص تولید ناخالص داخلی (GDP) در طول زمان دستخوش توسعه و تغییراتی شد ازجمله:

- دهه ۱۶۰۰: ویلیام پتی، اقتصاددان انگلیسی، اولین کسی بود که تلاش کرد ارزش اقتصادی فعالیتهای یک ملت را اندازهگیری کند.

- دهه ۱۹۳۰:سیمون کوزنتس GDP را بهعنوان راه حلی برای رکود بزرگ معرفی کرد.

- جنگ جهانی دوم: نیاز به بسیج منابع، کشورها را به استفاده از روش های دقیق تری برای نظارت بر ظرفیت تولیدی خود سوق داد و GDP به ابزاری حیاتی برای سنجش قدرت اقتصادی یک کشور تبدیل شد.

- دوران پس از جنگ: GDP به عنوان شاخص اصلی سلامت اقتصادی در سراسر جهان به کار گرفته شد.

از آن زمان، مفهوم GDP توسعهیافته و اصلاح شده است تا به طور دقیقتری فعالیتهای اقتصادی را در دنیای مدرن منعکس کند.

روش های محاسبه تولید ناخالص داخلی (GDP)

تولید ناخالص داخلی را به سه روش تعیین میکنند. از نظر تئوری هر سه روش باید به یک نتیجه واحد برسد. در زیر به بررسی روش، مزایا و معایب این سه تئوری میپردازیم.

روش تولید (ارزشافزوده)

در این روش، GDP با جمعکردن ارزشافزوده در تمام بخشهای اقتصادی کشور در یک دوره زمانی مشخص (معمولاً یک سال) محاسبه میشود.

ارزشافزوده برابر با تفاوت بین ارزش تولید ناخالص یک بخش و ارزش کالاها و خدماتی است که آن بخش از سایر بخشها خریداری میکند.

بهعنوانمثال، فرض کنید یک نانوایی آرد، شکر و تخممرغ را از کشاورزان خریداری میکند و با استفاده از آنها نان میپزد و به مشتریان میفروشد. ارزشافزوده نانوایی برابر با تفاوت بین قیمت فروش نان و قیمت آرد، شکر و تخممرغی است که از کشاورزان خریداری کرده است.

این روش به طور گسترده در ایران و بسیاری از کشورهای دیگر برای محاسبه GDP استفاده میشود.

مزایای روش تولید

- نسبتاً ساده و قابلفهم است.

- میتوان از آن برای تجزیهوتحلیل عملکرد هر بخش اقتصادی استفاده کرد.

معایب روش تولید

- ممکن است در اقتصادهایی که بخشهای غیر رسمی زیادی دارند دقیق عمل نکند.

- میتواند تحتتأثیر تغییرات در قیمت کالاهای واسطهای قرار بگیرد.

روش مخارج

در این روش، GDP با جمعکردن مخارج نهایی برای کالاها و خدمات تولید شده در کشور در یک دوره زمانی مشخص محاسبه میشود.

به عنوان مثال، فرض کنید در یک سال خاص، خانوارها 1000 میلیارد ریال، دولت 500 میلیارد ریال، شرکت ها 300 میلیارد ریال کالا و خدمات سرمایه گذاری خریداری کنند و صادرات 200 میلیارد ریال بیشتر از واردات باشد. در این صورت، GDP آن کشور 2000 میلیارد ریال خواهد بود.

مزایای روش مخارج

- به طور مستقیم با تقاضای کل برای کالاها و خدمات مرتبط است.

- میتواند برای تجزیهوتحلیل اجزای تقاضای کل استفاده شود.

معایب روش مخارج

- میتواند تحتتأثیر تغییرات در ذخیره کالاها قرار بگیرد.

- ممکن است در اقتصادهایی که بخشهای غیر رسمی زیادی دارند دقیق عمل نکند.

روش درآمد

- در این روش، GDP با جمعکردن تمام درآمدهای کسب شده توسط عوامل تولید (زمین، کار و سرمایه) در یک دوره زمانی مشخص محاسبه میشود.

این درآمدها شامل:

- حقوق و دستمزد: پرداختی به کارگران در قبال کارشان.

- اجاره: پرداختی به صاحبان زمین در قبال استفاده از زمینشان.

- سود: سودی که به صاحبان سرمایه پرداخت میشود.

- مالیاتهای غیرمستقیم: مالیاتهایی که توسط دولت بر تولید و مصرف کالاها و خدمات وضع میشود.

به عنوان مثال، فرض کنید در یک سال خاص، کارگران 1000 میلیارد ریال حقوق و دستمزد، صاحبان زمین 200 میلیارد ریال اجاره، صاحبان سرمایه 300 میلیارد ریال سود و دولت 500 میلیارد ریال مالیات غیرمستقیم دریافت کند. در این صورت، GDP آن کشور 2000 میلیارد ریال خواهد بود.

مزایای روش درآمد

- به طور مستقیم با توزیع درآمد مرتبط است.

- میتواند برای تجزیهوتحلیل نابرابری درآمد استفاده شود.

معایب روش درآمد

- میتواند تحتتأثیر تغییرات در ذخیره کالاها قرار بگیرد.

- ممکن است در اقتصادهایی که بخشهای غیر رسمی زیادی دارند دقیق عمل نکند.

رتبه بندی ثروت کشورها براساس سرانه تولید ناخالص داخلی

در زیر سرانه تولید ناخالص داخلی برای 25 کشور ثروتمند را مشاهده میکنید. این شاخص معیاری از کل خروجی اقتصادی یک کشور، همان (GDP) تقسیم بر کل جمعیت کشور است.

سرانه تولید ناخالص داخلی معیاری از کل خروجی اقتصادی یک کشور (GDP) تقسیم بر کل جمعیت کشور است.در عکس بالا درآمد سرانه هر شهروند را طی یک سال ملاحظه میکنید.

عوامل بسیاری در شکلگیری تولید ناخالص داخلی در کشورهای مختلف نقش دارند که در زیر به مهمترین آنها اشاره شده است:

جمعیت

تأثیر جمعیت بر GDP پیچیده و چندوجهی است و به عوامل مختلفی بستگی دارد. به برخی از مهمترین این تأثیرات اشاره میکنیم.

تاثیرات مثبت

- افزایش نیروی کار: جمعیت بیشتر به معنای نیروی کار بزرگتر است که میتواند منجر به افزایش تولید کالاها و خدمات و در نتیجه افزایش GDP شود.

- افزایش تقاضا: جمعیت بیشتر به معنای تقاضای بیشتر برای کالاها و خدمات است که میتواند مشوقی برای تولید و سرمایهگذاری بیشتر باشد و در نتیجه به رشد اقتصادی و افزایش GDP کمک کند.

تاثیرات منفی

- بیکاری: اگر نرخ رشد جمعیت از نرخ رشد فرصتهای شغلی بیشتر باشد، میتواند منجر به بیکاری و افزایش فقر شود. این امر میتواند به ناآرامیهای اجتماعی و کاهش GDP منجر شود.

- نابرابری: افزایش سریع جمعیت میتواند منجر به افزایش نابرابری درآمد شود، زیرا ممکن است همه افراد به فرصتهای برابر دسترسی نداشته باشند. این امر میتواند به ناآرامیهای اجتماعی و کاهش GDP منجر شود.

سطح توسعه اقتصادی

توسعه اقتصادی میتواند از طریق عوامل زیر بر سطح تولید ناخالص داخلی اثرگذار باشد.

بهرهوری

کشورهای توسعهیافته بهطورکلی از بهرهوری بالاتری نسبت به کشورهای درحالتوسعه برخوردار هستند. این بدان معناست که آنها میتوانند با استفاده از منابع کمتر، کالاها و خدمات بیشتری تولید کنند.

سرمایهگذاری

سطح بالاتری از سرمایهگذاری در کشورهای توسعهیافته وجود دارد، هم در سرمایهگذاری فیزیکی (مانند ماشینآلات و تجهیزات) و هم در سرمایهگذاری انسانی (مانند آموزش و تحقیق و توسعه). این سرمایهگذاریها به نوبه خود منجر به افزایش بهرهوری، نوآوری و رشد اقتصادی میشود.

تنوع اقتصادی

اقتصادهای توسعهیافته بهطورکلی متنوعتر از اقتصادهای درحالتوسعه هستند. این بدان معناست که آنها به تعداد محدودی از بخشها یا کالاها و خدمات اتکا ندارند.این تنوع میتواند به اقتصادها در برابر شوکهای خارجی مانند نوسانات قیمت کالاها یا بلایای طبیعی مقاومتر کند.

عوامل کلیدی تأثیرگذار بر بازار فارکس از طریق تولید ناخالص داخلی (GDP)

تولید ناخالص داخلی معیاری برای سنجش بازده اقتصادی یک کشور است و شاخصی حیاتی برای سلامت اقتصادی آن کشور به حساب میآید. تولید ناخالص داخلی بالا به این معنی است که کشور کالاها و خدمات بیشتری تولید می کند و لذا مردم درآمد بیشتری دارند. تولید ناخالص داخلی بالا معمولاً با یک اقتصاد قوی همراه است و این سیگنالی به معاملهگران فارکس است تا در جهت خرید و تقویت ارز آن کشور وارد معامله شوند.

وقتی تولید ناخالص داخلی یک کشور پایین است، به این معنی است که اقتصاد به اندازه کافی کالاها و خدمات تولید نمی کند و مردم به اندازه کافی درآمد ندارند. در این حالت، ارز آن کشور در بازار فارکس رو به کاهش تقاضا میرود و معاملهگران نه تنها تمایلی به خرید آن ارز ندارند بلکه وارد پوزیشنهای شورت سل میشوند و مجموع این عوامل باعث کاهش بیشتر ارزش ارز آن کشور میشود.

علاوه بر تولید ناخالص داخلی (GDP)، عوامل حیاتی دیگری مرتبط با GDP نیز بر پویایی بازار فارکس تأثیر میگذارد که در زیر به آنها اشاره میشود:

نرخ بهره

تغییرات در نرخ بهره میتواند تأثیر قابلتوجهی بر نوسانات فارکس داشته باشد. هنگامی که بانک مرکزی یک کشور نرخ بهره را افزایش میدهد، بازدهی بالاتری را برای سرمایهگذاران به ارمغان میآورد و تقاضا برای ارز داخلی را افزایش میدهد. این افزایش تقاضا منجر به افزایش ارزش ارز میشود. برعکس، کاهش نرخ بهره، جذابیت ارز را کاهش میدهد و در نتیجه باعث کاهش ارزش ارز میشود.

تمایلات سرمایهگذاران

تمایلات سرمایهگذار (روانشناسی جمعی بازیگران بازار نسبت به یک ارز واحد یا کل بازار که بر چشمانداز صعودی یا نزولی و تصمیمات معاملاتی آنها تأثیر میگذارد) نقش اساسی در نوسانات بازار فارکس ایفا میکند. شاخصهای مثبت اقتصادی، از جمله رشد تولید ناخالص داخلی، اعتماد به اقتصاد را تقویت میکند و منجر به افزایش سرمایهگذاری در داراییها و ارزش ارز یک کشور میشود. از سوی دیگر، احساسات منفی میتواند منجر به فرار به سمت داراییهای کمریسکتر شود، تقاضا برای ارز را کاهش دهد و باعث کاهش ارزش آن شود.

سیاستهای بانک مرکزی

سیاستهای پولی بانکهای مرکزی تأثیرات منفی و مثبتی بسیاری بر بازار فارکس دارند. سیاستهای افزایش در نرخ بهره (Hawkish) باهدف مهار تورم، میتواند باعث تقویت ارز شود و به معاملهگران برای ورود به موقعیتهای معاملاتی خرید در آن ارز سیگنال دهد. سیاستهای کاهش نرخ بهره (Dovish) که برای تحریک رشد اقتصادی در نظر گرفته شدهاند، میتواند منجر به خروج معاملهگران از موقعیتهای معاملاتی خرید شود.

معاملهگران چطور بر اساس دادهها تصمیم میگیرند؟

هنگام بررسی دادههای تولید ناخالص داخلی (GDP)، یک قاعده کلی این است که ببینید آیا عدد اعلام شده، بهتر از پیشبینیها هستند، پایینتر یا برابر با تخمینها قرار میگیرند؟ هر یک از این سه حالت سناریوهای خاص خود را پیش رو دارند که در زیر به آن میپردازیم.

زمانی که تولید ناخالص داخلی بالاتر از حد انتظار معاملهگران فارکس است

زمانی که تولید ناخالص داخلی واقعی یک کشور از انتظارات بازار فراتر رود، نشاندهنده اقتصادی قویتر از حد پیشبینیشده است. معاملهگران فارکس این را بهعنوان یک غافلگیری مثبت اقتصادی در نظر میگیرند که منجر به افزایش اعتماد به پول آن کشور میشود. پیش بینی یک اقتصاد قوی، سرمایهگذاران خارجی را به دلیل تمایل به بازدهی بالاتر و ریسک کمتر به سمت یک بازار صعودی سوق میدهد. در نتیجه، تقاضا برای ارز آن کشور در بازار فارکس افزایش مییابد و باعث افزایش ارزش آن در برابر سایر ارزها میشود. سپس معاملهگران ممکن است موقعیتهای خود را برای ورود به موقعیت ارز قویتر تنظیم کنند تا انتظار سود بیشتری داشته باشند.

بهعنوانمثال، فرض کنید در حال معامله EUR/USDهستید و تولید ناخالص داخلی واقعی در ایالات متحده بالاتر از حد انتظار است که نشاندهنده اقتصاد قویتر است. در این صورت، معاملهگران فارکس این را نشانه مثبتی برای دلار آمریکا (USD) در برابر یورو (EUR) در نظر میگیرند. آنها انتظار افزایش نرخ بهره از سوی فدرال رزرو را خواهند داشت. ازاینرو، تقاضا برای دلار آمریکا در بازار فارکس افزایش مییابد و باعث افزایش ارزش آن در برابر سایر ارزها میشود. معاملهگران برای پیشبینی سود بیشتر و خروج از موقعیت یورو، موقعیتهای بیشتری در دلار آمریکا وارد خواهند کرد.

زمانی که تولید ناخالص داخلی پایینتر از حد انتظار معاملهگران فارکس است

برعکس، اگر تولید ناخالص داخلی واقعی کمتر از حد انتظار باشد، نشاندهنده عملکرد اقتصادی ضعیفتر و چالشهای بالقوه در اقتصاد است. این میتواند منجر به کاهش اعتماد به پول آن کشور در بین معاملهگران فارکس شود. آنها ممکن است نسبت به نگهداری یا خرید طولانیمدت ارز تردید داشته باشند، زیرا از بیثباتی و عدم اطمینان اقتصادی بیم دارند. در نتیجه، تقاضا برای ارز دلار در بازار فارکس کاهش مییابد و باعث کاهش ارزش آن در برابر سایر ارزها میشود. سپس معاملهگران ممکن است موقعیتهای خود را برای خروج از ارز ضعیفتر تنظیم کنند تا از ضرر اجتناب کنند.

حال فرض کنید میخواهید EUR/USD معامله کنید و تولید ناخالص داخلی واقعی در منطقه یورو کمتر از حد انتظار باشد که نشاندهنده اقتصاد ضعیفتر است. معاملهگران فارکس این را برای یورو (EUR) منفی میبینند و انتظار تأخیر احتمالی در سیاستهای انقباضی بانک مرکزی اروپا (ECB) را دارند. در نتیجه، تقاضا برای یورو در بازار فارکس کاهش مییابد و باعث کاهش ارزش آن در برابر سایر ارزها میشود؛ بنابراین، معاملهگران با انتظار کاهش بیشتر، از موقعیتهای یورو خارج میشوند و موقعیتهای بیشتری را در ارزهای مقابل آن، مانند دلار آمریکا در این مورد، وارد میکنند.

زمانی که تولید ناخالص داخلی برابر با حد انتظار معاملهگران فارکس است

اگر تولید ناخالص داخلی واقعی با انتظارات بازار مطابقت داشته باشد، تأثیر مستقیم آن بر فارکس ممکن است خفیف باشد. بااینحال، معاملهگران همچنان بهدقت اوضاع را زیر نظر دارند؛ زیرا عوامل دیگری همچنان میتوانند بر نوسانات ارزی تأثیر بگذارند.

همسو شدن تولید ناخالص داخلی با انتظارات به این معنی نیست که دیگر عامل مهمی نباشد. بازیگران بازار همچنان به سایر شاخصهای اقتصادی، سیاستهای بانک مرکزی، رویدادهای ژئوپلیتیکی و احساسات بازار جهانی توجه دارند. هرگونه تحول غیرمنتظره در این زمینهها میتواند بهسرعت احساسات بازار را تغییر دهد و منجر به نوسانات قابلتوجه ارز شود.

به یاد داشته باشید، در سناریوهای بالا رفتار معاملهگران در کوتاه مدت بررسی شده است، و واکنش معاملهگران نهادی با سرمایههای بزرگ میتواند کاملا عکس معاملهگران خرد باشد، چرا که آنها برای ورود پول بزرگ در جهت خرید، در روندهای نزولی وارد بازار میشوند تا بتوانند نقدینگی کافی را از بازار جمع کنند و عکس این مطلب برای ورود در جهت فروش صادق است.

معاملهگران فارکس چطور شاخص تولید ناخالص داخلی (GDP) را معامله میکنند.

در بالا گفتیم که به طور کلی هر زمان دادههای تولید ناخالص داخلی به طور قابلتوجهی بالاتر از پیشبینیها باشد، نویدبخش رشد ارزش ارز ملی است، بنابراین پوزیشنهای خرید در اولویت قرار میگیرد. برعکس، زمانی که دادههای تولید ناخالص داخلی ضعیفتر از حد انتظار است، کاهش ارزش ارز ملی مورد انتطار است، بنابراین پوزیشنهای فروش توصیه میشود. همچنین، شما باید وضعیت تکنیکال بازار را ارزیابی کرده و یک برنامه معاملاتی داشته باشید که در زیر به جزییات آن میپردازیم.

1-انتخاب زمان معامله

اولین قدم، انتخاب زمان مناسب برای معامله بر اساس دادههای تولید ناخالص داخلی است.

- تقویم اقتصادی را در نظر داسته باشید و تاریخ انتشار دادههای تولید ناخالص داخلی کشور موردنظر را پیدا کنید.

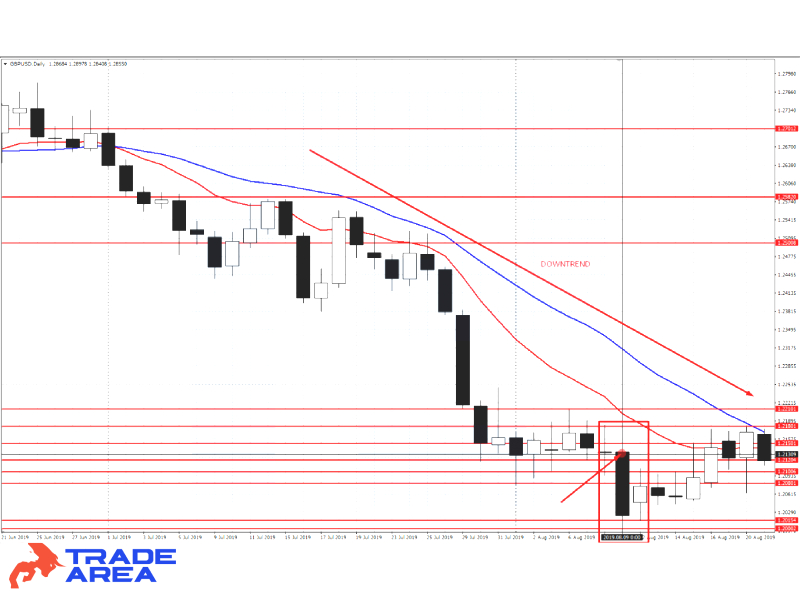

- برای مثال، بیایید دادههای تولید ناخالص داخلی بریتانیا برای سهماهه دوم سال ۲۰۱۹ (منتشر شده در ۹ آگوست ۲۰۱۹) را در نظر بگیریم. با بررسی تقویم اقتصادی متوجه میشویم که این خبر در ساعت ۱۱:۳۰ صبح بهوقت مسکو منتشر میشود. تا این زمان، شما باید وضعیت تکنیکال بازار، را بررسی کرده و سناریوهای محتمل را پیش بینی کرده باشید.

2-آمادهسازی برنامه معاملاتی

پس از انتخاب زمان معامله، قدم بعدی آمادهسازی یک برنامه معاملاتی است که بر اساس آن وارد پوزیشن خرید یا فروش خواهید شد.

پیشبینیها را ارزیابی کنید:

برای دادههای تولید ناخالص داخلی بریتانیا در سهماهه دوم سال ۲۰۱۹، پیشبینی میشود که این رقم بدون تغییر باقی بماند. اگر در واقعیت، این شاخص بهتر از پیشبینی باشد، پوند انگلیس میتواند رشد کند و برعکس، اگر تولید ناخالص داخلی از پیشبینی بدتر شود، احتمالاً پوند شروع به کاهش خواهد کرد.

تحلیل تکنیکال:

در مرحله بعد، نمودار قیمت جفتارز GBP/USD را باز کنید و سطوح مهم، خطوط حمایت و مقاومت و الگوهای قیمتی را مشخص کنید. روند میان روزی در پوند نزولی است، بنابراین پوزیشنهای فروش با روند فعلی همخوانی دارند. در حال حاضر هیچ الگو قیمت واضحی روی نمودار دیده نمیشود، بنابراین بیشتر روی سطوح حمایت و مقاومت تمرکز میکنیم.

3-معامله بر اساس سناریوها :

قبل از انتشار اخبار مربوط به تولید ناخالص داخلی بریتانیا، جفتارز GBP/USD در نیمه اول روز درون یک محدوده نوسان کم (رنج) بین سطح حمایت ۱.۲۱۲۰ و سطح مقاومت ۱.۲۱۵۰ معامله میشد. برنامه معاملاتی بر معامله در لبههای این محدوده با اولویت فروش تمرکز دارد. برای اقدام به معامله نیاز به خروج از این محدوده (Breakout) به سمت پایین داریم، بعد از آن میتوانید منتظر پولبک (Pullback) قیمت به سطح حمایت و سپس ورود به معامله با دستور فروش باشید.

3-اجرای برنامه معاملاتی

آخرین مرحله، اجرای برنامهای است که در مرحله قبل آماده کردهاید.

اجرای معامله:

پیش از انتشار اخبار، به تایم فریمهای کوچکتر مانند M5 بروید و حرکات قیمت را بهدقت زیر نظر بگیرید، بهخصوص به رفتار آن در سطوح حمایت و مقاومت توجه کنید. در مثال ما، درست پس از انتشار اخبار در ساعت ۱۱:۳۰ صبح بهوقت مسکو، جفتارز GBP/USD بهشدت کاهش یافت، سطح حمایت ۱.۲۱۲۰ را شکسته و به سطح حمایت بعدی ۱.۲۱۰۰ رسید.

سپس، قیمت از سطح حمایت ۱.۲۱۰۰ یک جهش موقت انجام داد و به سمت بالا، به سطح حمایتی که قبلاً شکسته شده بود (۱.۲۱۲۰) اصلاح کرد. در این اصلاح قیمت، اگر با سفارش فروش (Sell Stop) وارد معامله نشده بودید، میتوانستید یک پوزیشن فروش (Sell Limit) باز کنید. حد ضرر (Stop Loss) را میتوان ۲۰ پیپ بالاتر از سطح شکسته شده ۱.۲۱۲۰ قرارداد و حد سود (Take Profit) را بر اساس شرایط بازار تعیین کرد.

4-تحلیل دادههای منتشر شده:

برای ارزیابی چشماندازهای بعدی پوند، دادههای منتشر شده را تجزیهوتحلیل کنید. در سهماهه دوم سال ۲۰۱۹، تولید ناخالص داخلی بریتانیا با کاهش ۰.۲٪، ضعیفتر از پیشبینی ظاهر شد. تولید ناخالص داخلی در محدوده منفی، سیگنال بدی برای ارز ملی و اقتصاد کشور بود. به نظر میرسید که کاهش بیشتر به زیر سطح حمایت ۱.۲۱۰۰ محتمل باشد.

پوند به دلیل سه عامل بنیادی مهم، روند نزولی، تولید ناخالص داخلی ضعیفتر از پیشبینی و تولید ناخالص داخلی در محدوده منفی (۰.۲٪-)، به سقوط خود ادامه داد. در نتیجه، جفتارز GBP/USD سطح حمایت قوی ۱.۲۱۰۰ را شکست و به محدوده ۱.۲۰۰۰ کاهش یافت که در این نقطه میتوانستید سود خود را تثبیت کنید.

توجه داشته باشید این که از چه تکنیکی برای معامله با دادههای تولید ناخالص داخلی استفاده کنید، به تصمیم شما بستگی دارد. بااینحال، مهم است بهخاطر داشته باشید که معامله بر اساس اخبار پر ریسک است و میتواند به سود یا زیان منجر شود.

جمعبندی

همانطور که ذکر شد تولید ناخالص داخلی (GDP) به عنوان شاخصی کلیدی برای سنجش سلامت اقتصادی یک کشور، نقشی اساسی در بازار فارکس ایفا میکند. نرخ رشد GDP، نرخ تورم، نرخ بهره و موازنه تجاری، از جمله عوامل کلیدی مرتبط با GDP هستند که بر ارزش ارز یک کشور و در نتیجه، بر معاملات فارکس تاثیر میگذارند. و یک معاملهگر موفق که بر اساس دادههای بنیادی و تکنیکال تصمیم میگیرد به طور همزمان تمامی تحولات وابسته به تولید ناخالص داخلی (GDP) را نیز زیر نظر دارد.